Sul finire del mese di settembre il nuovo proprietario del Milan, il fondo di investimenti statunitense Elliott Management Corporation, emessi alla Borsa di Vienna, dietro decisione della vecchia proprietà del club, per un valore totale di 123 milioni di euro. Così facendo, Elliott ha, di fatto, .

archivio2018

Milan, azzerati i debiti ora si valuta l’ipotesi di un nuovo bond

La società di Via Aldo Rossi, comunque, ha chiuso il bilancio al 30 giugno 2018 con di euro, a fronte di ricavi (comprese le plusvalenze) di 256 milioni di euro. Ecco perché, secondo ‘Calcio e Finanza’, sul tavolo del Consiglio d’Amministrazione del Milan ci sarebbe, adesso, l’ipotesi di una nuova emissione obbligazionaria per raccogliere parte delle risorse necessarie per finanziare l’operatività del club.

Nulla di ‘anormale’: un’operazione, questa, che nel calcio italiano va ormai molto di moda. L’Inter, sotto Erick Thohir, si era rivolta negli anni scorsi a Goldman Sachs per strutturare questo tipo di finanziamento. Un finanziamento, ha sottolineato ‘CF’, poi nuovamente scadenzasti sotto la gestione del gruppo ‘Suning’, e sempre attraverso l’emissione di un bond collocato presso investitori istituzionali e quotato alla Borsa del Lussemburgo.

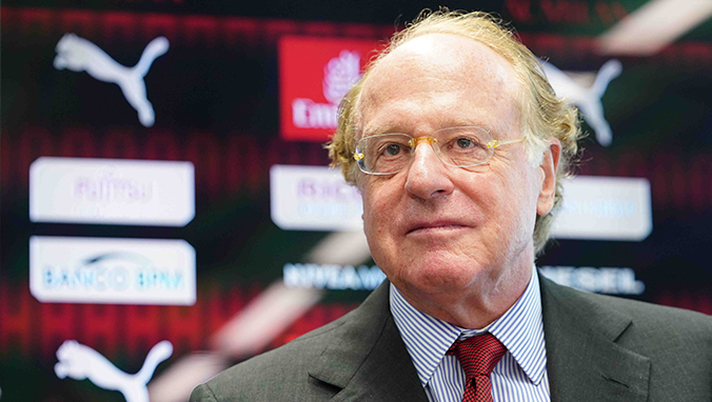

Anche la Roma di James Pallotta, negli anni scorsi, si è rivolta a Goldman Sachs per strutturare un’emissione obbligazionaria garantita dagli incassi futuri di natura commerciale e media. “L’appeal sul mercato di un’emissione obbligazionaria da parte del nuovo Milan targato Elliott potrebbe essere superiore a quello riscontrato nei sondaggi effettuati lo scorso anno dall’ex amministratore delegato, , nell’ambito dei tentativi di rifinanziamento del debito del club”, il commento di ‘Calcio e Finanza’. “Allora la freddezza del mercato verso l’operazione era legata prevalentemente all’ipotesi di rifinanziamento del debito della holding Rossoneri Sport Investment Luxembourg (fino allo scorso luglio di proprietà di ) mentre c’erano già banche e investitori pronti a sottoscrivere un bond del Milan”.

Ecco perché, con Elliott come azionista di maggioranza e con un Milan scevro da debiti, procedere ad un nuovo bond potrebbe senz’altro rivelarsi un’operazione molto agevole. E darebbe al Milan, tra l’altro, liquidità da poter investire, sempre nel rispetto delle norme UEFA sul Fair Play Finanziario, in sede di mercato: Gennaro Gattuso reclama un forte centrocampista, e tutti gli indizi portano ad un profilo giovane ma già affermato. !

SEGUICI SU: /// /// ///

© RIPRODUZIONE RISERVATA